![20250529/683816de9f47c.png IBO]M)%_%`TW]Q5`OS4{B%Q.png](/uploads/img1/20250529/683816de9f47c.png)

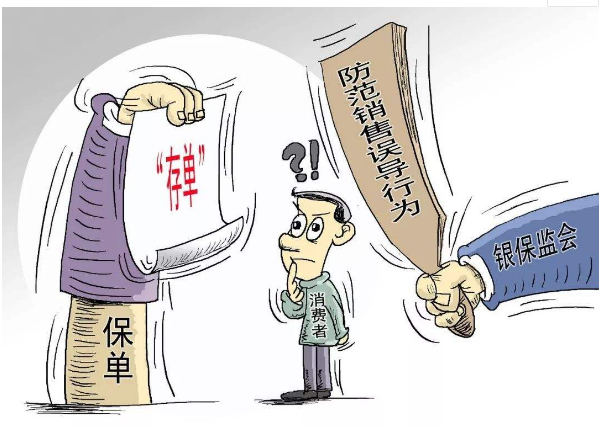

一、现象概述

近期,泰康人寿等保险公司以“购买高额保险获取养老社区优先入住权”为噱头,向中老年群体推销300万至1000万不等的保险产品。

业务员常以“资源稀缺”“高额回报”等话术诱导消费者,声称“300万投入未来可获1900万收益”。

然而,实际调查发现,这类营销存在严重误导,消费者权益面临多重风险。

二、存在的核心问题

1. 虚假宣传与误导销售

将普通寿险包装成“养老通行证”:合同实为终身寿险或年金险,却以“优先入住权”为卖点,相关承诺未写入条款。

收益夸大宣传:演示利率虚高(宣称1900万回报),实际收益率仅1%-2%,且分红可能为零。

混淆国家政策:将商业保险与国家“个人养老金账户”政策刻意混淆。

2. 资金陷阱

长期锁资:保险期限至105岁,中途退保仅能取回远低于本金的现金价值。

隐形扣费:合同暗藏“初始费用”“保障成本”“手续费”等条款,变相侵蚀本金。

流动性风险:资金一旦投入,万能账户猫腻多,可能面临“投保容易退保难”困境。

3.养老社区服务质价不符

二次收费:入住需额外支付高额费用(月均8000~20000元),但服务质量堪忧(多地曝出食品安全、环境污染等问题)。

区位缺陷:社区多位于偏远郊区,生活便利性差,续约率从92%暴跌至61%。

4. 企业合规风险

泰康系公司近年因虚假宣传、欺骗投保人等违规行为,累计被罚超900万元。

泰康养老2024年前三季度亏损16.94亿元,偿付能力亮红灯,存在资金链风险。

三、消费者应对指南

1. 核实条款

要求业务员书面明确“优先入住权”具体内容,核实是否写入合同。

重点查阅“现金价值表”“退保规则”“万能账户”及费用扣除条款。

2. 理性评估收益

认清“演示收益≠保证收益”,以合同载明的保证利率为准。

对比银行存款、国债等低风险产品,警惕高收益话术。

3. 实地考察

走访养老社区,核实入住率、服务口碑及收费明细。

查询第三方投诉平台(如黑猫投诉)了解真实评价。

4. 维权途径

保留宣传资料、录音等证据,遇欺诈可向银保监会(12378)投诉。

退保纠纷可申请调解或司法救济。

![20250529/6838157f3f695.png Q(DBS_@N{B%Y4JU]8DJ%R)J.png](/uploads/img1/20250529/6838157f3f695.png)

四、行业监管动态

1. 政策规范

2022年《人身保险销售行为管理办法》明确禁止“保险+养老”强制捆绑销售。

2025年银保监会拟将保险公司偿付能力标准从120%提升至150%,倒逼险企规范经营。

2. 风险预警

警惕“庞氏骗局”嫌疑:部分险企或借新保单填补亏损窟窿。

关注险企偿付能力,避免选择评级过低的保险公司。

五、总结建议

此类“保险+养老”营销模式存在三大本质问题:

法律脱节:保险条款与养老服务无实质绑定;

财务风险:长期锁资+低收益+高扣费;

服务落差:宣传与实际体验严重不符。

消费者决策前务必:

1. 坚持“先看合同再付款”;

2. 拒绝任何口头承诺;

3. 咨询独立财务顾问或律师;

4. 分散配置养老资金,避免单一渠道投入;

5. 分红型、理财型保险最好不要轻易购买,买之前一定要与家人多方商议。

(作者:张老师 中国人民大学法学学士、经管研究生)

↓下一篇:最后一篇